來源:新材料在線|

發表時間:2021-02-04

點擊:35636

2020年全球新材料產業發展趨勢概況

1. 2020年全球新材料市場及發展概況

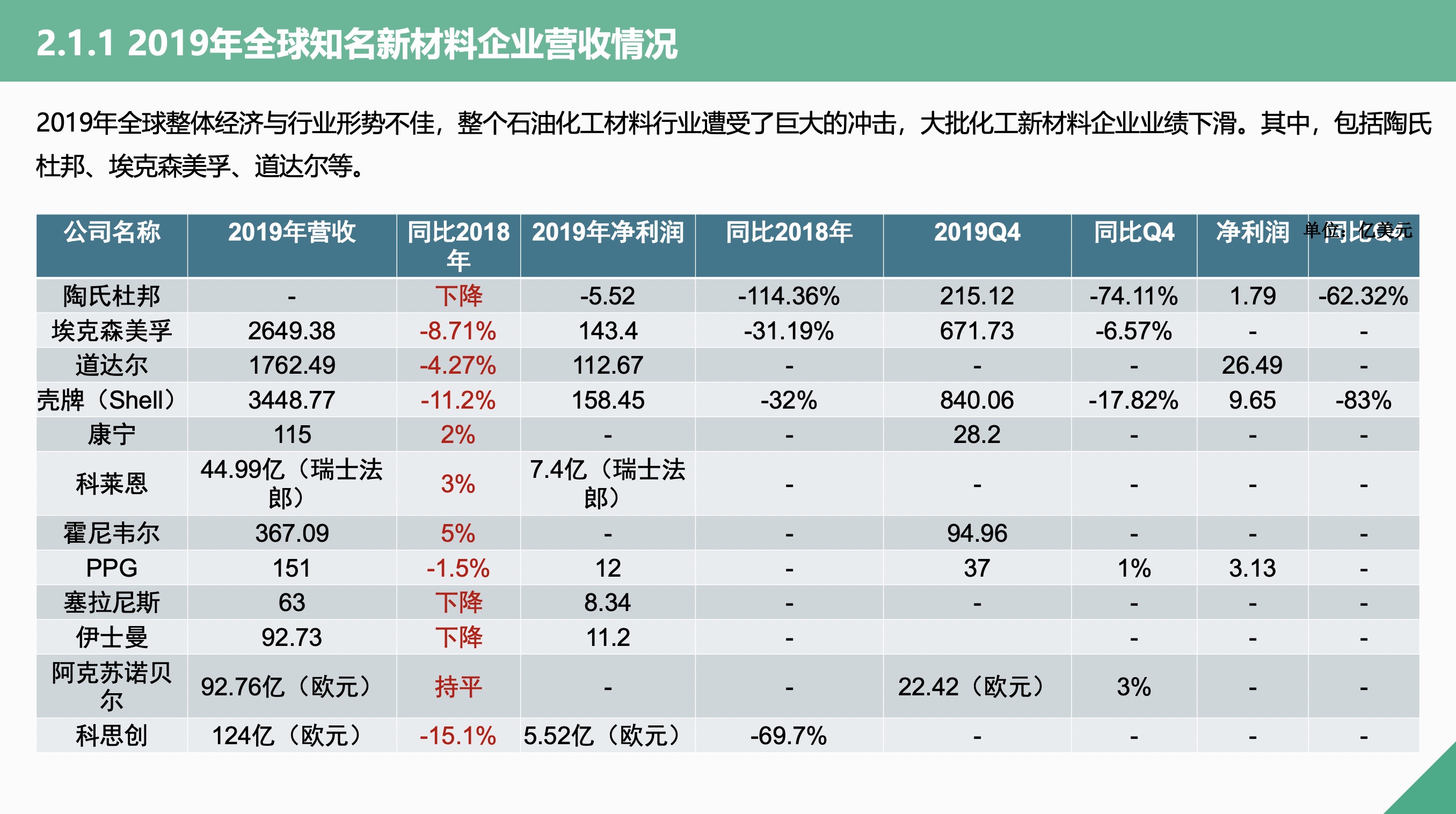

據有關機構測算2019年全球新材料產業規模達到2.82萬億美元,同比增長10%。目前,全球范圍內都在積極發展新材料,尤其是發達國家,因為新材料是國際競爭的重點領域之一,也是決定一國高端制造及國防安全的關鍵因素。從材料結構來看,先進基礎材料產值比重占49%,關鍵戰略材料產值比重占43%,受3D打印材料、石墨烯、超導等新興產業技術不斷突破,前沿新材料比重有所上升,達到8%。

2. 2020年中國新材料產業發展情況

(1)中國新材料產業發展現狀

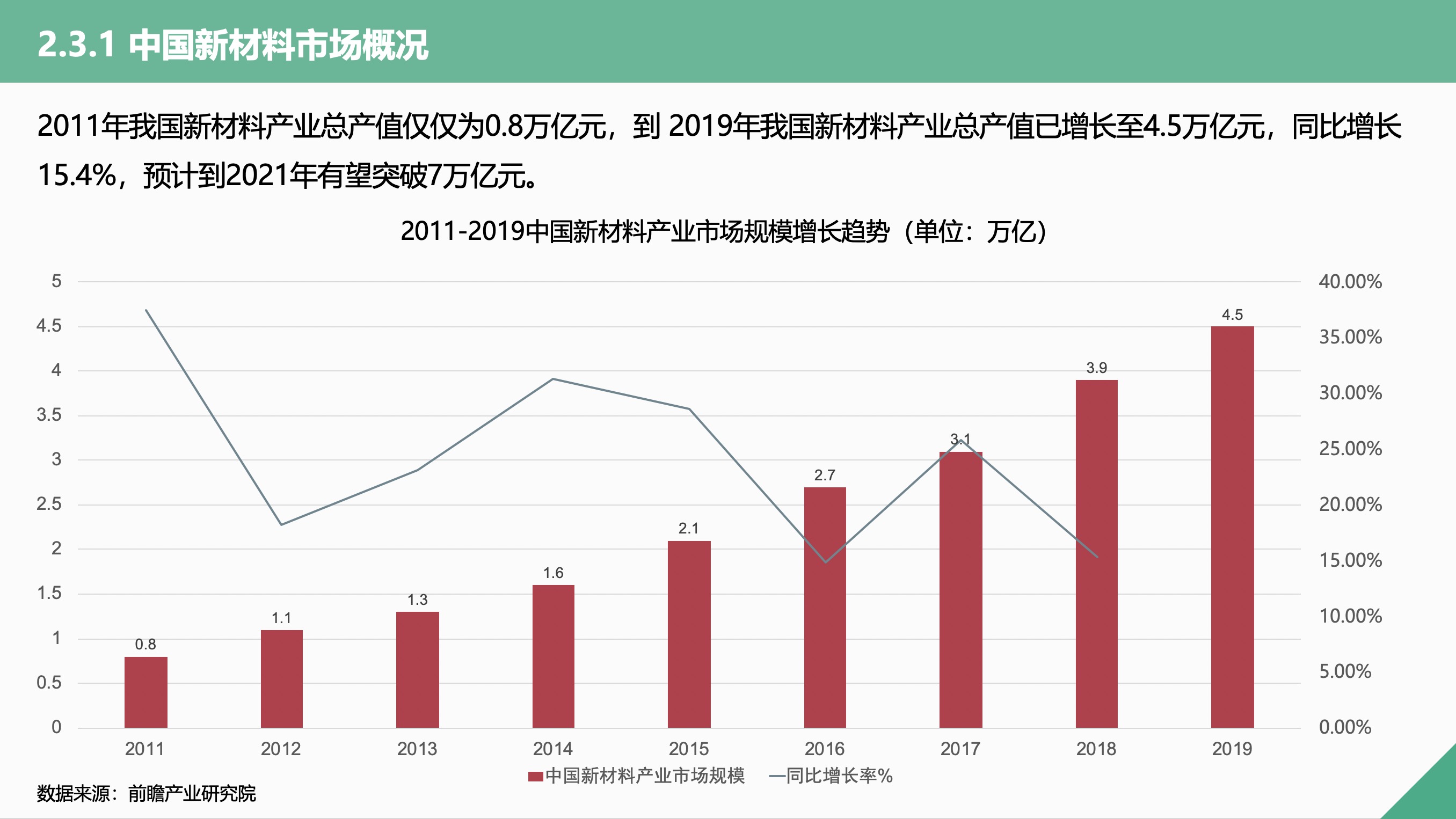

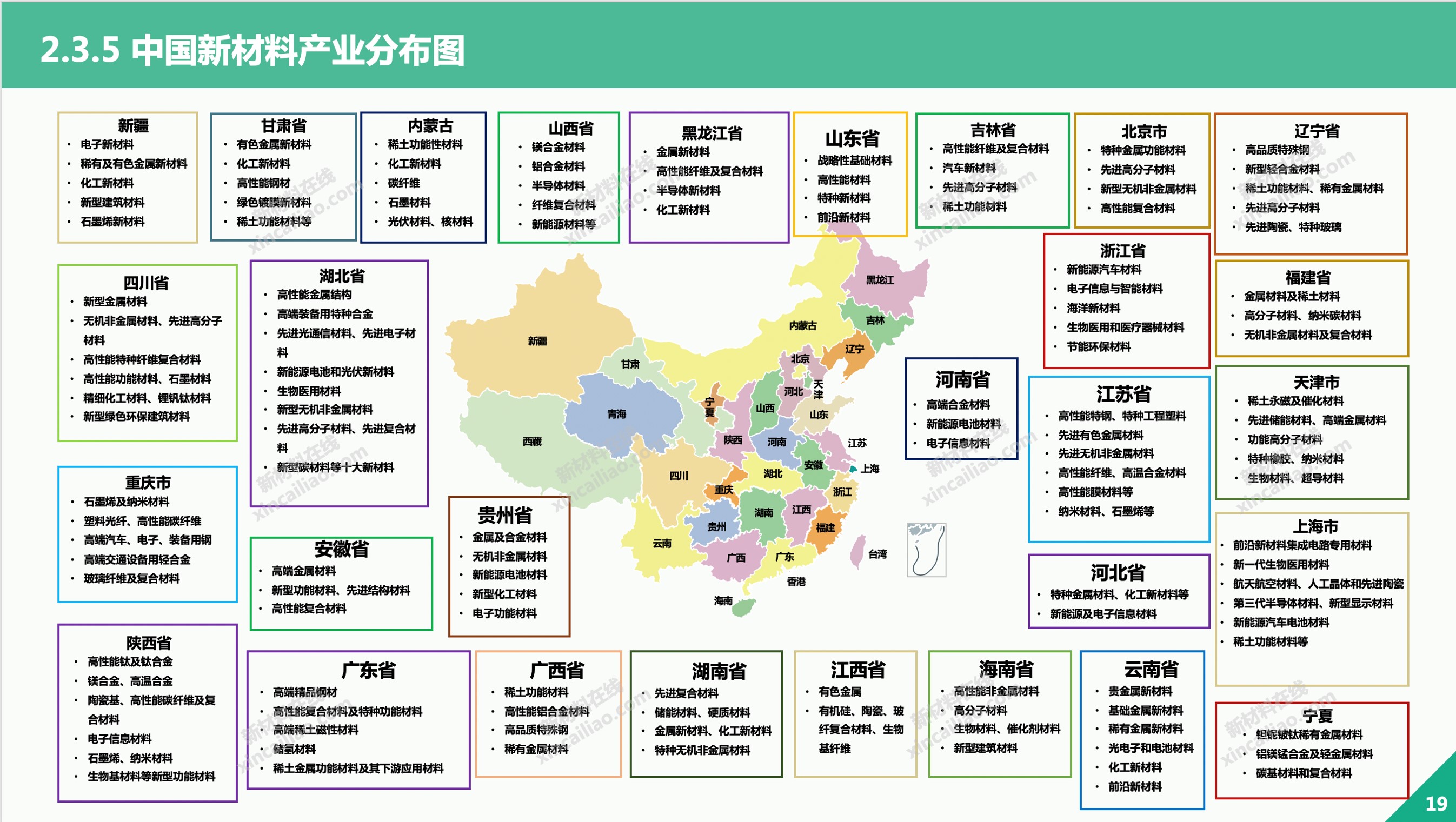

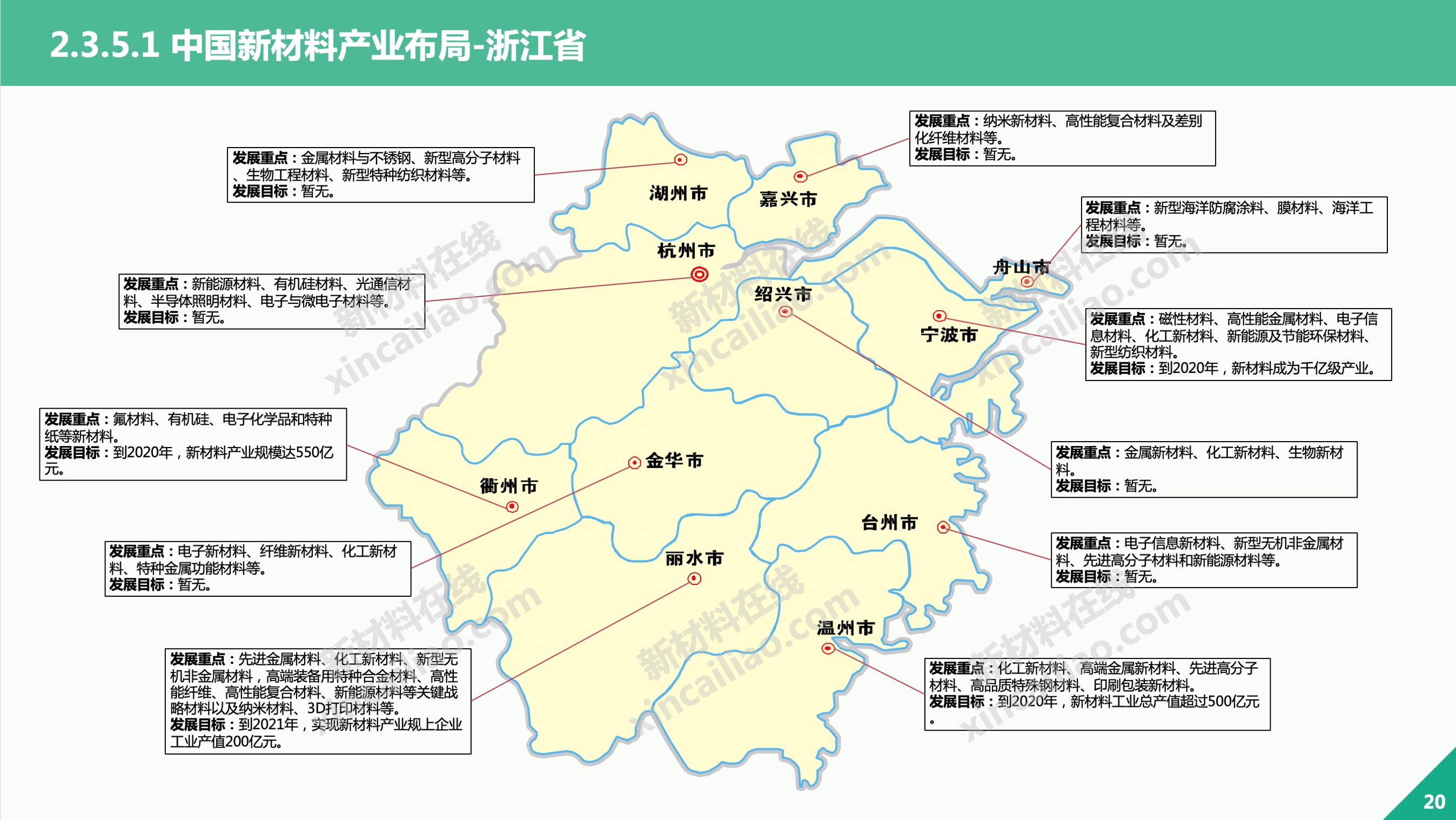

據有關機構測算2011年我國新材料產業總產值僅僅為0.8萬億元,到2019年我國新材料產業總產值已增長至4.5萬億元,年復合增長率超過了20%。目前,新材料產業集聚效應明顯,從追求大而全向高精尖轉型,北京、深圳、上海、蘇州已經成為國內四大納米材料研發和生產基地;京津地區、內蒙古包頭、江西贛州及浙江寧波等地則成為稀土釹鐵硼材料的主要生產基地;武漢、長春、廣州、廈門成為光電新材料的主要產業基地。

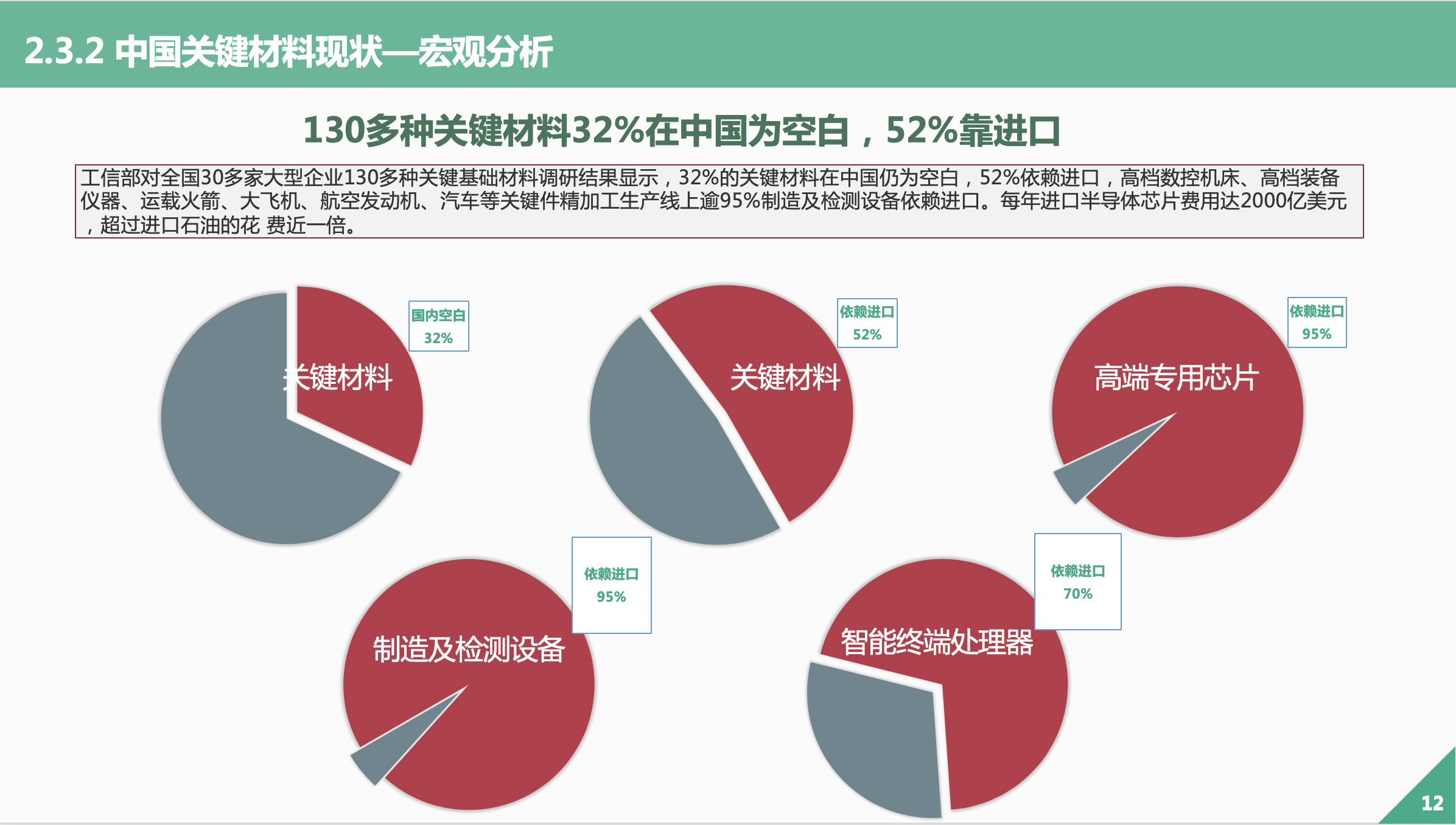

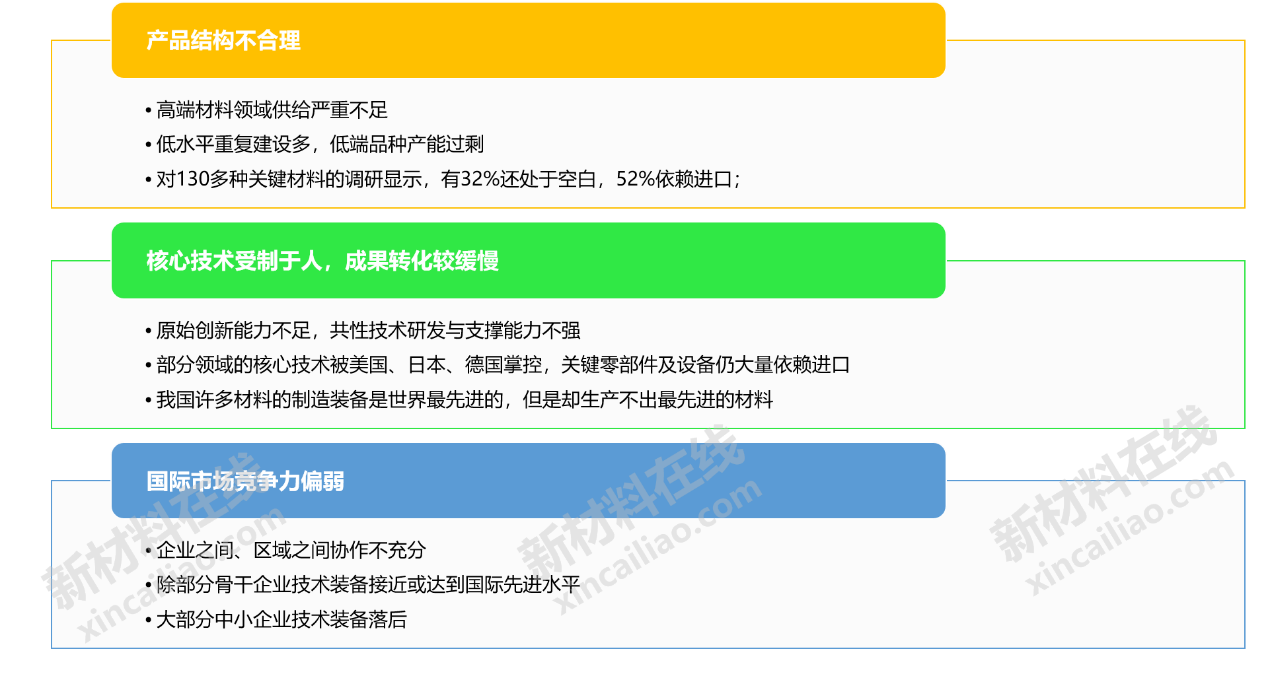

盡管我國新材料產業實現了快速發展進入材料大國行列,但與高質量發展的要求相比存在明顯的短板與不足,具體表現為總體產能過剩、產品結構不合理、高端應用領域尚不能完全實現自給、創新能力不突出。

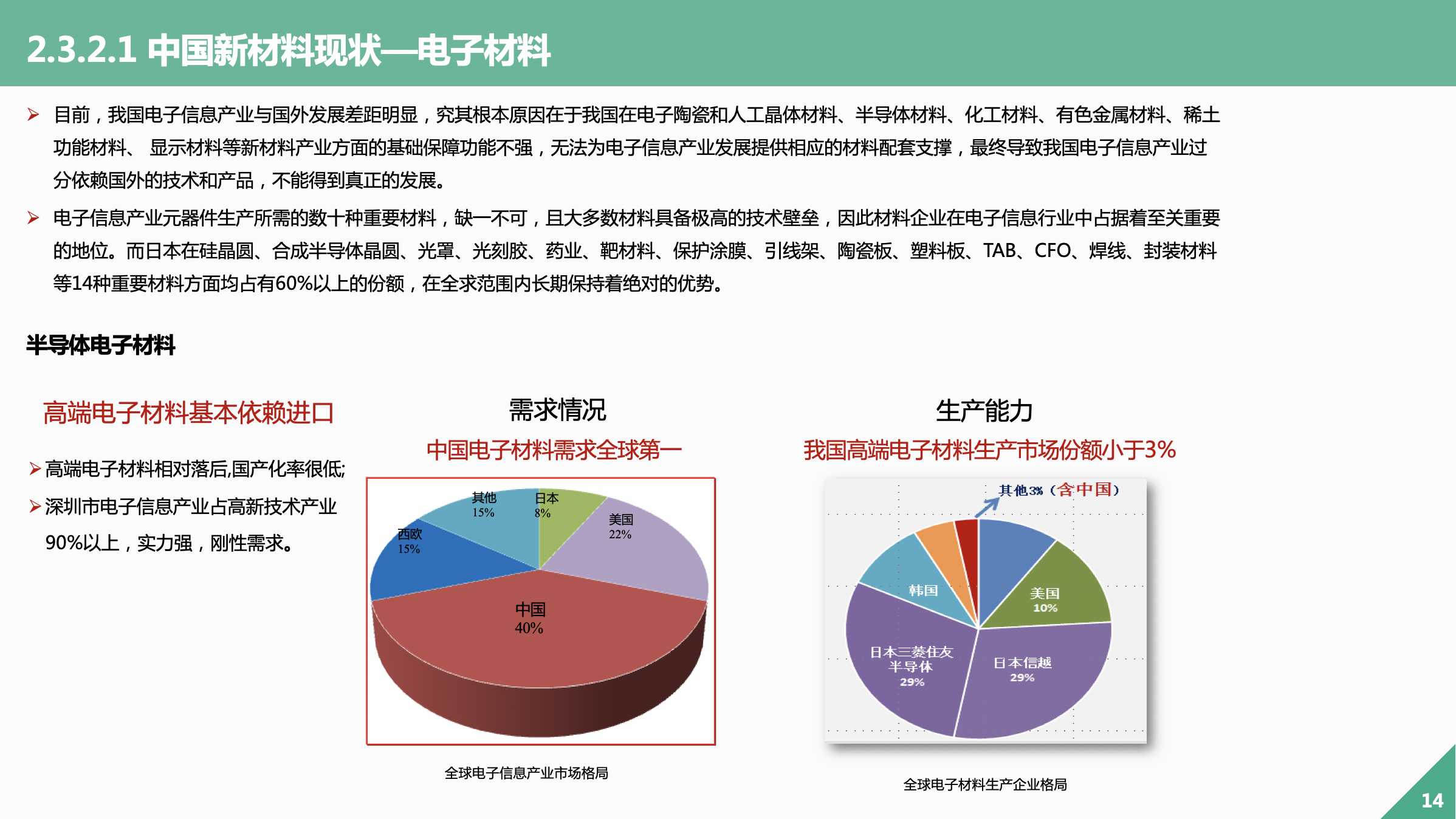

以電子材料為例,從需求角度看,中國電子材料需求全球第一,從生產角度看,我國高端電子材料生產市場份額小于3%,高端電子材料基本依賴進口。尤其是:碳化硅半絕緣襯底、導電襯底及外延片、MEM器件封裝玻璃粉、高性能氮化物陶瓷粉體及基板、電子信息功能陶瓷材料等材料自給率基本為0%;光刻膠自給率不到5%,氮化鎵單晶、氮化鎵單晶襯底自給率僅為5%。

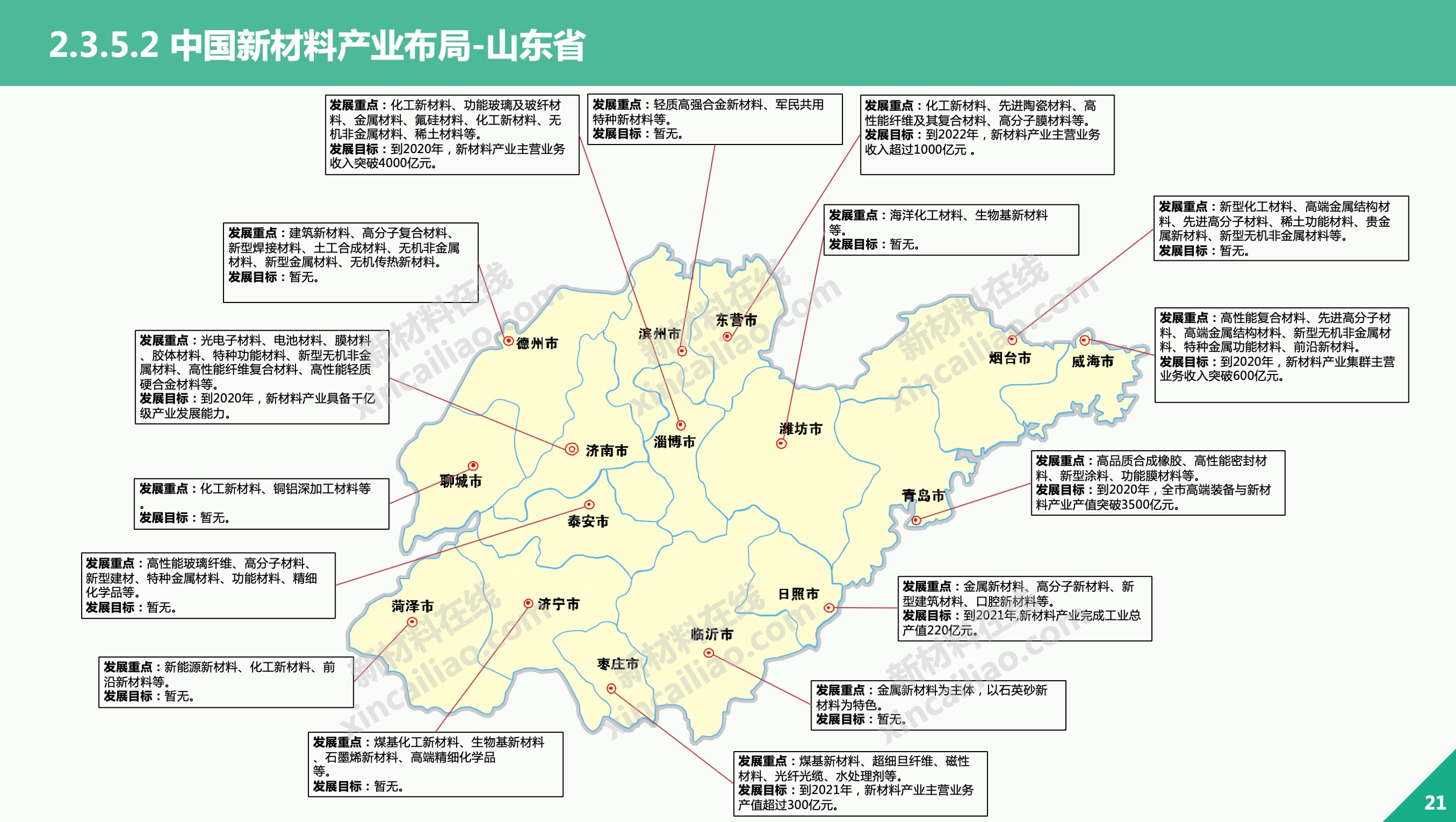

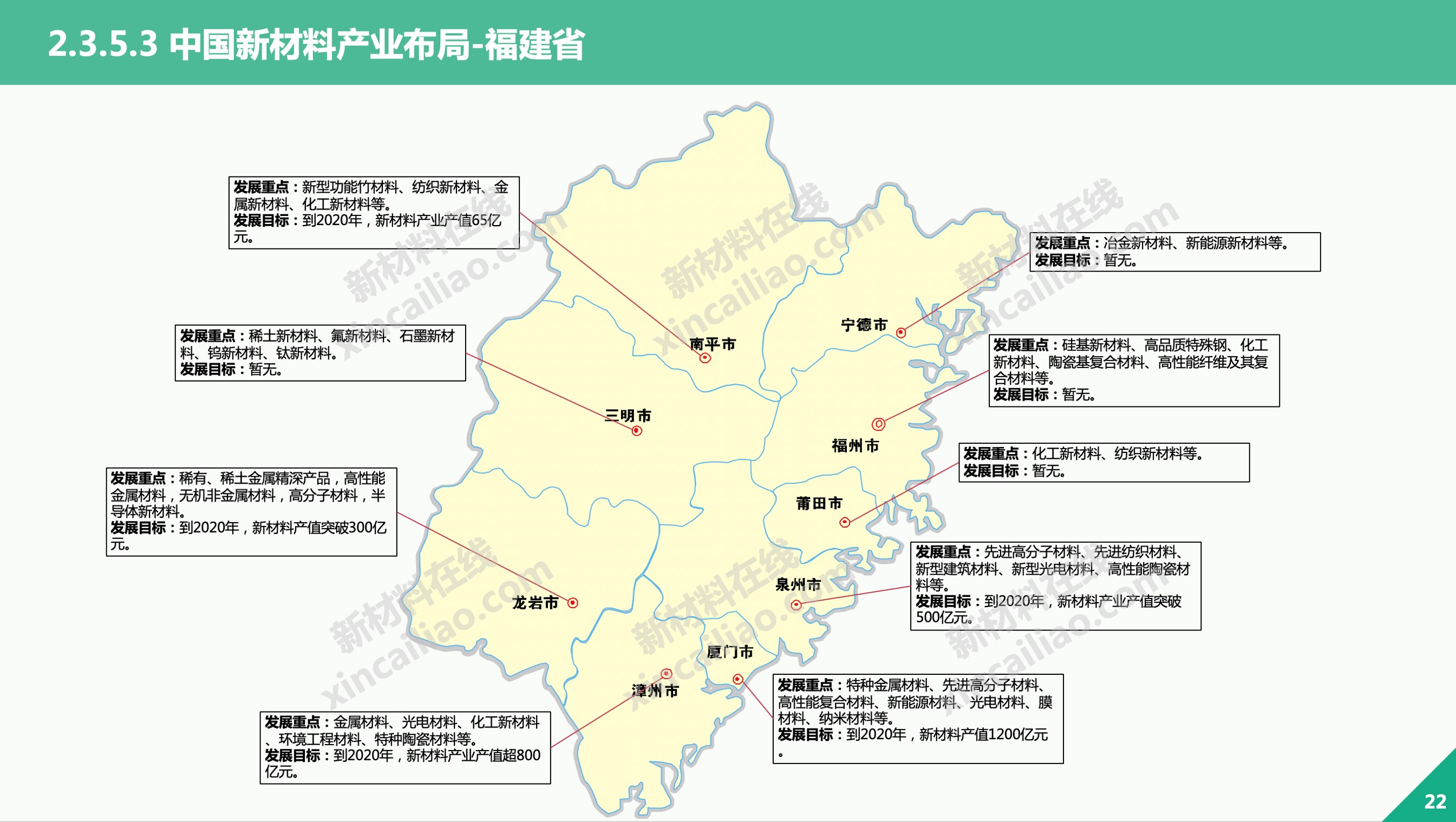

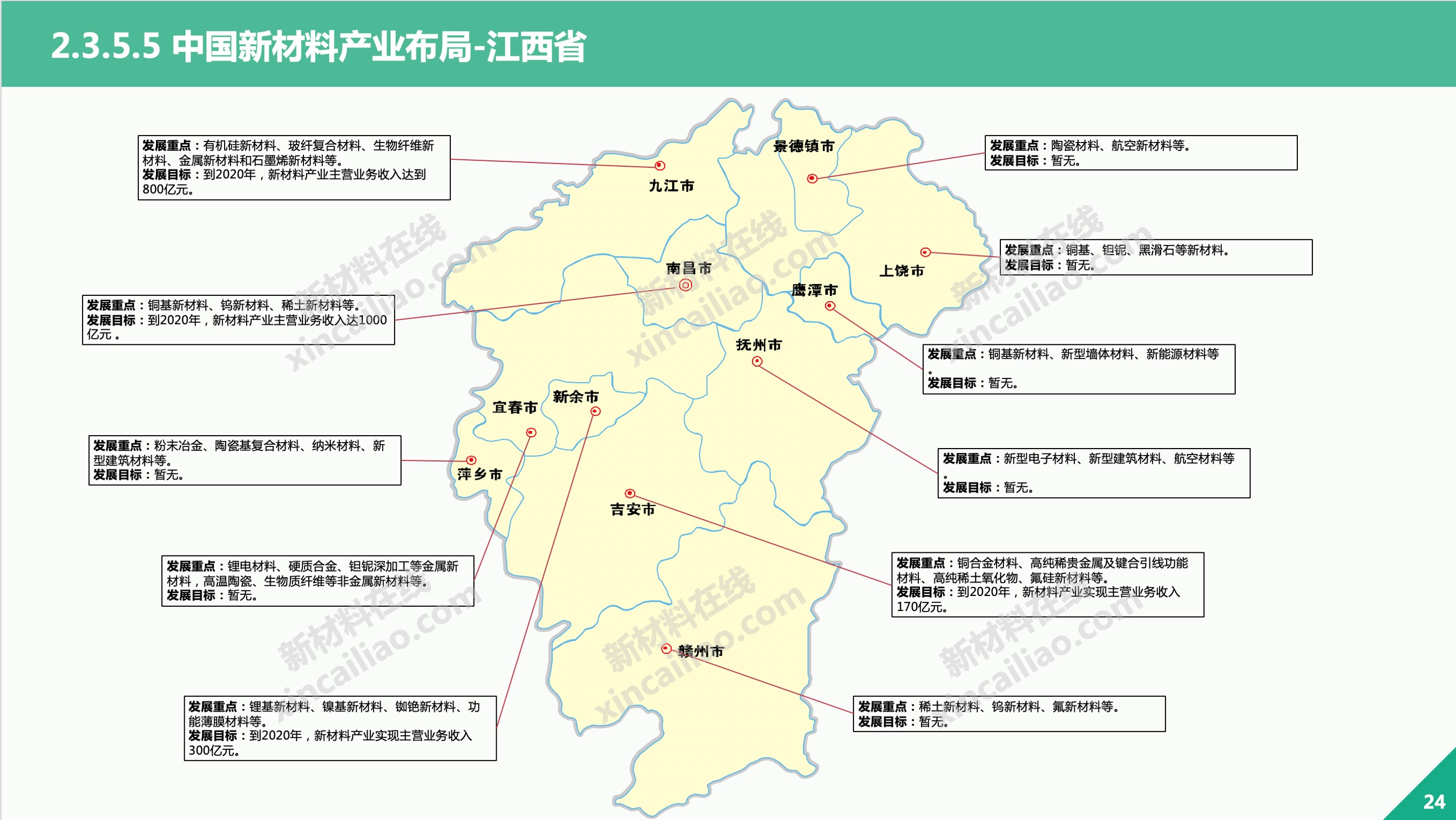

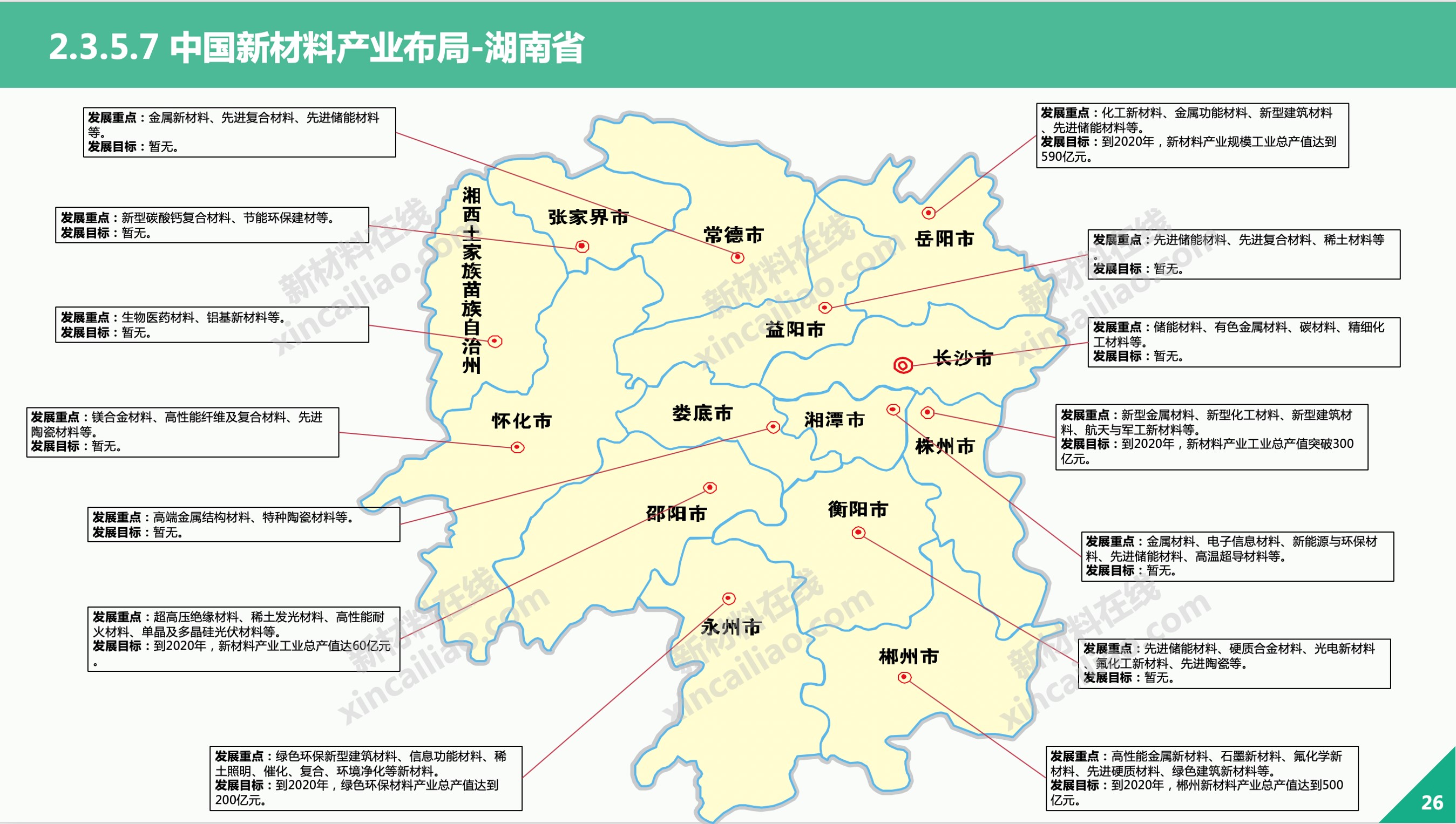

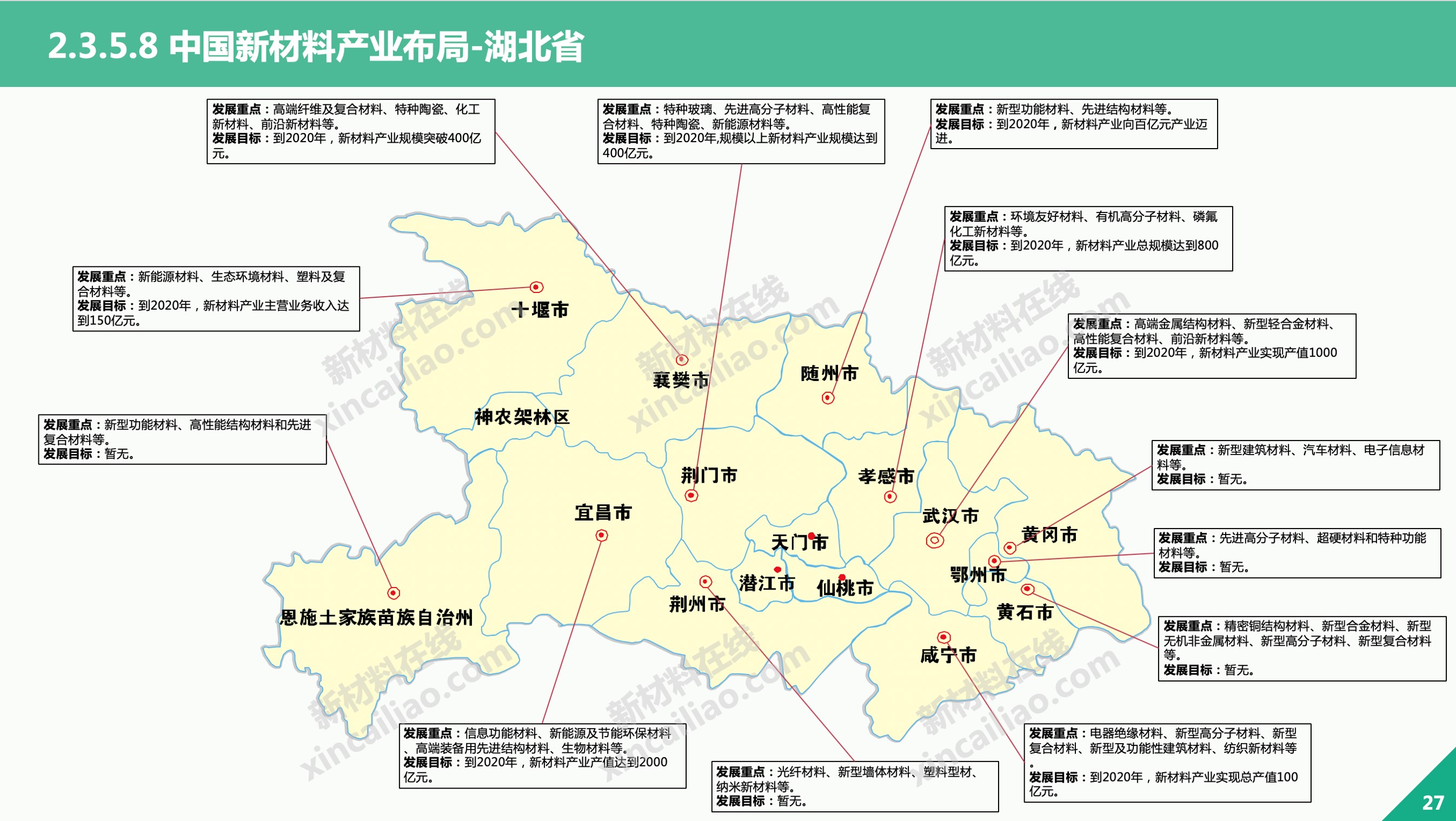

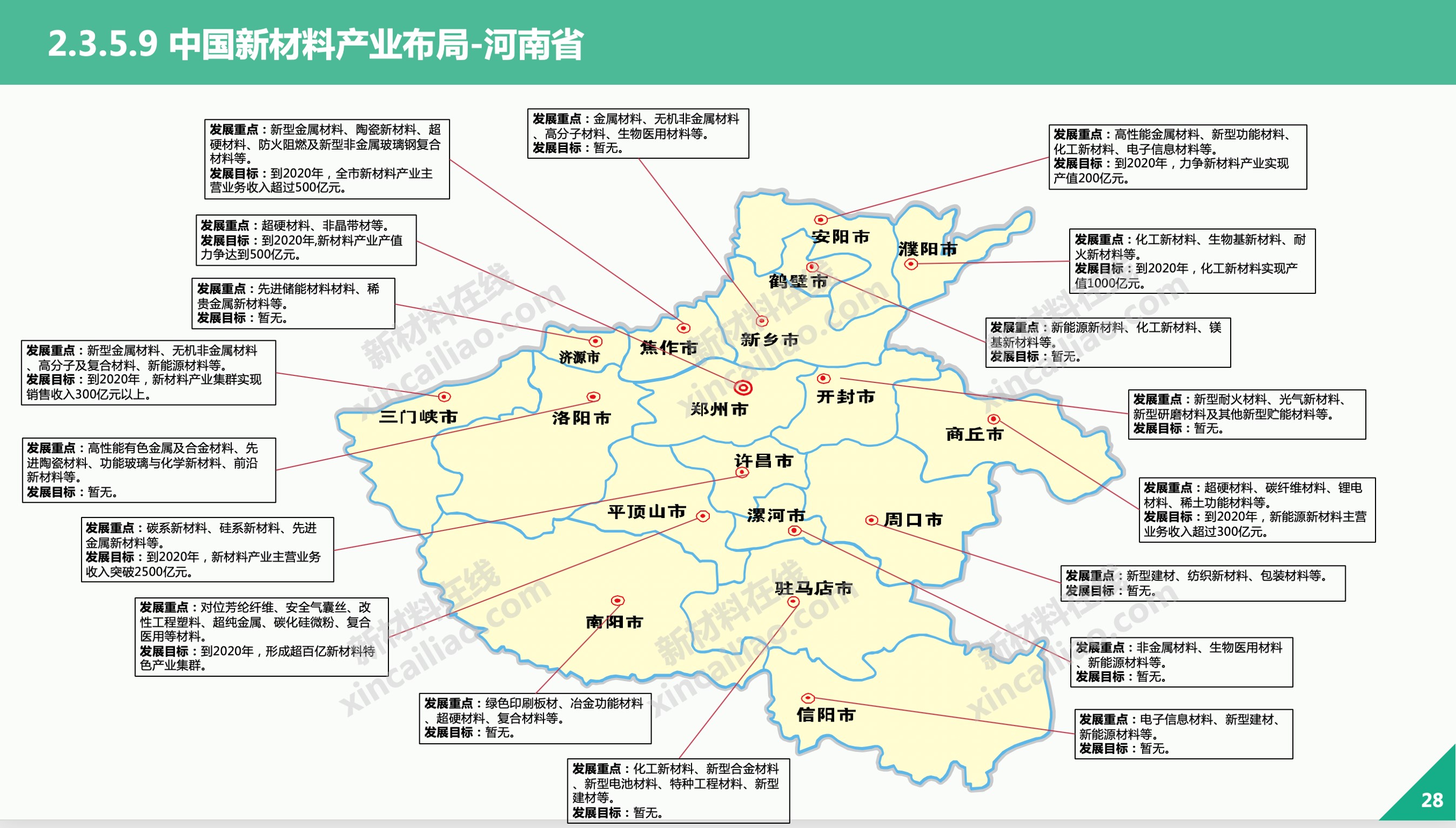

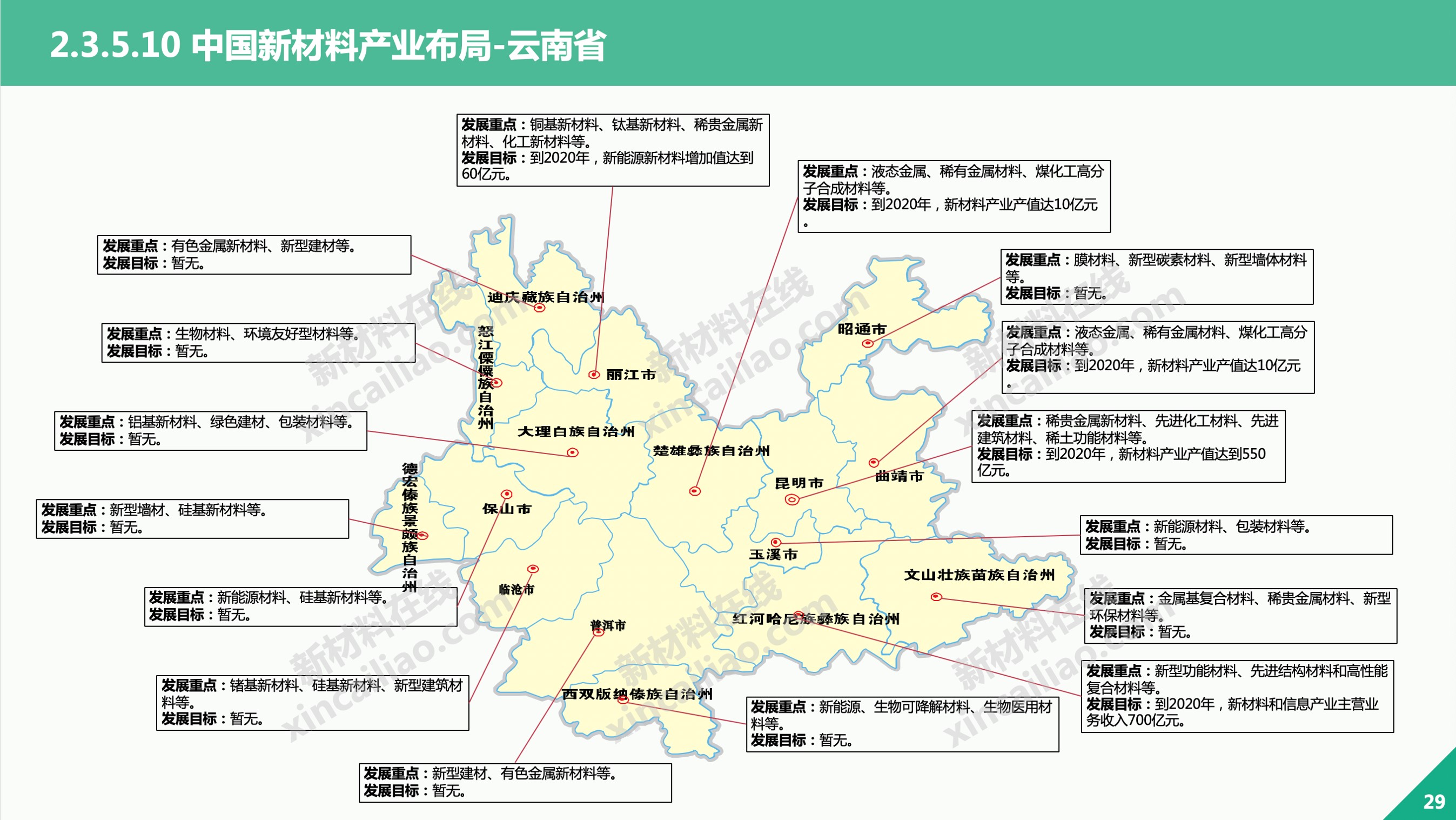

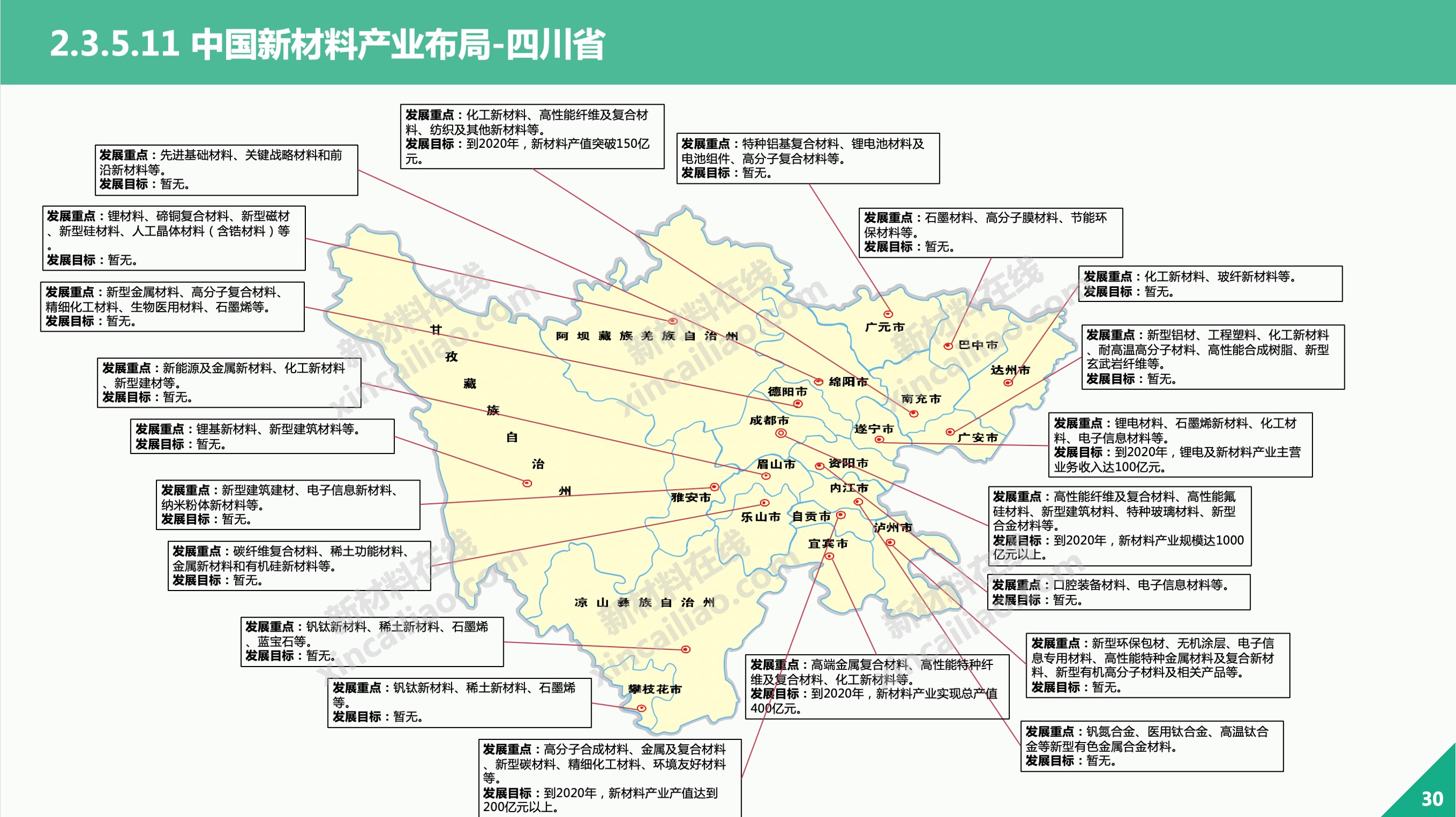

(2)中國新材料產業發展布局

我國新材料產業已形成產業集群發展模式。我國的新材料產業已形成集群式的發展模式,基本形成了以環渤海、長三角、珠三角為軸心,東北、中西部特色突出的產業集群分布,各區域材料產業的發展和空間分布都各有優勢、各具特點。

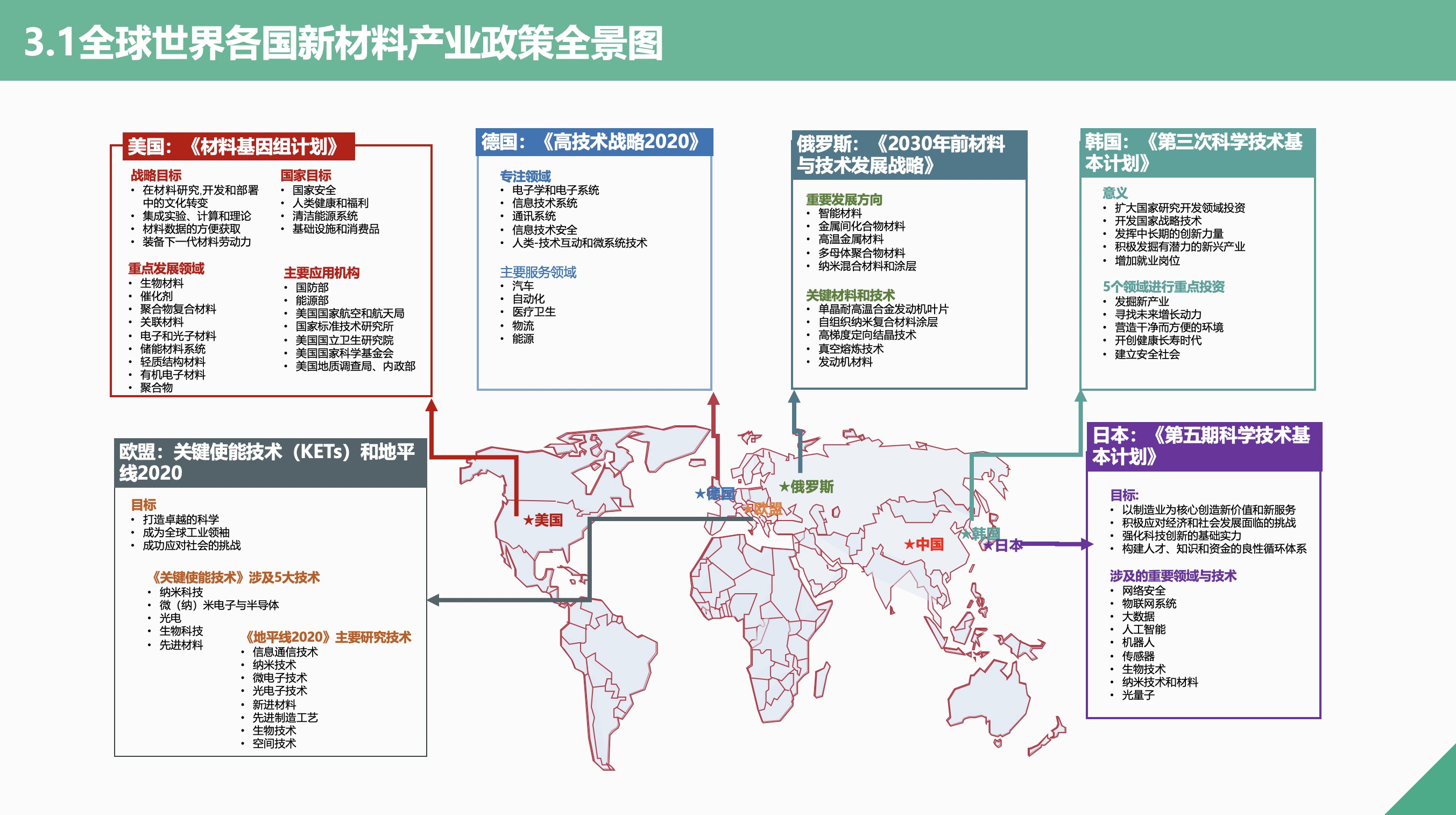

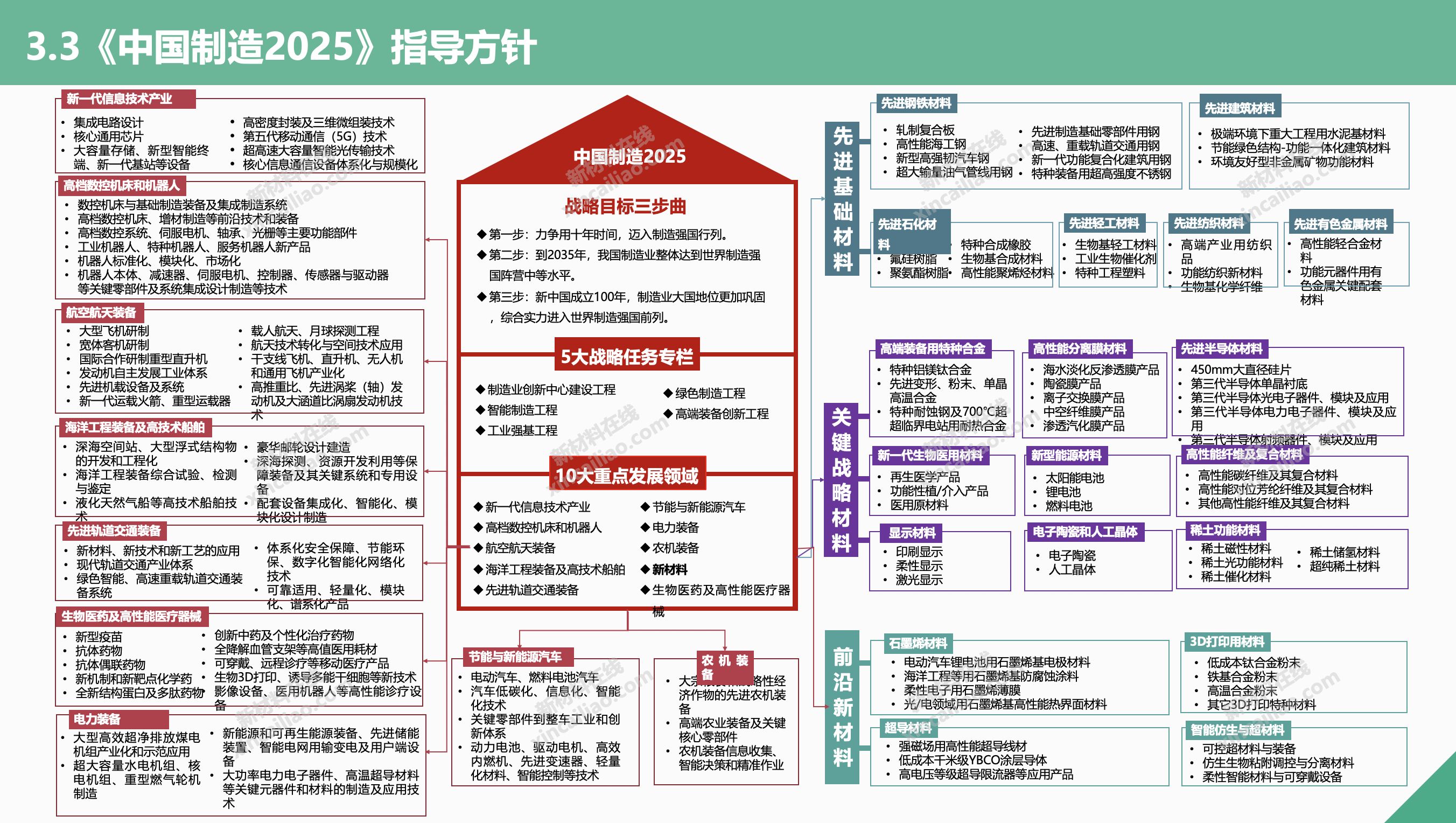

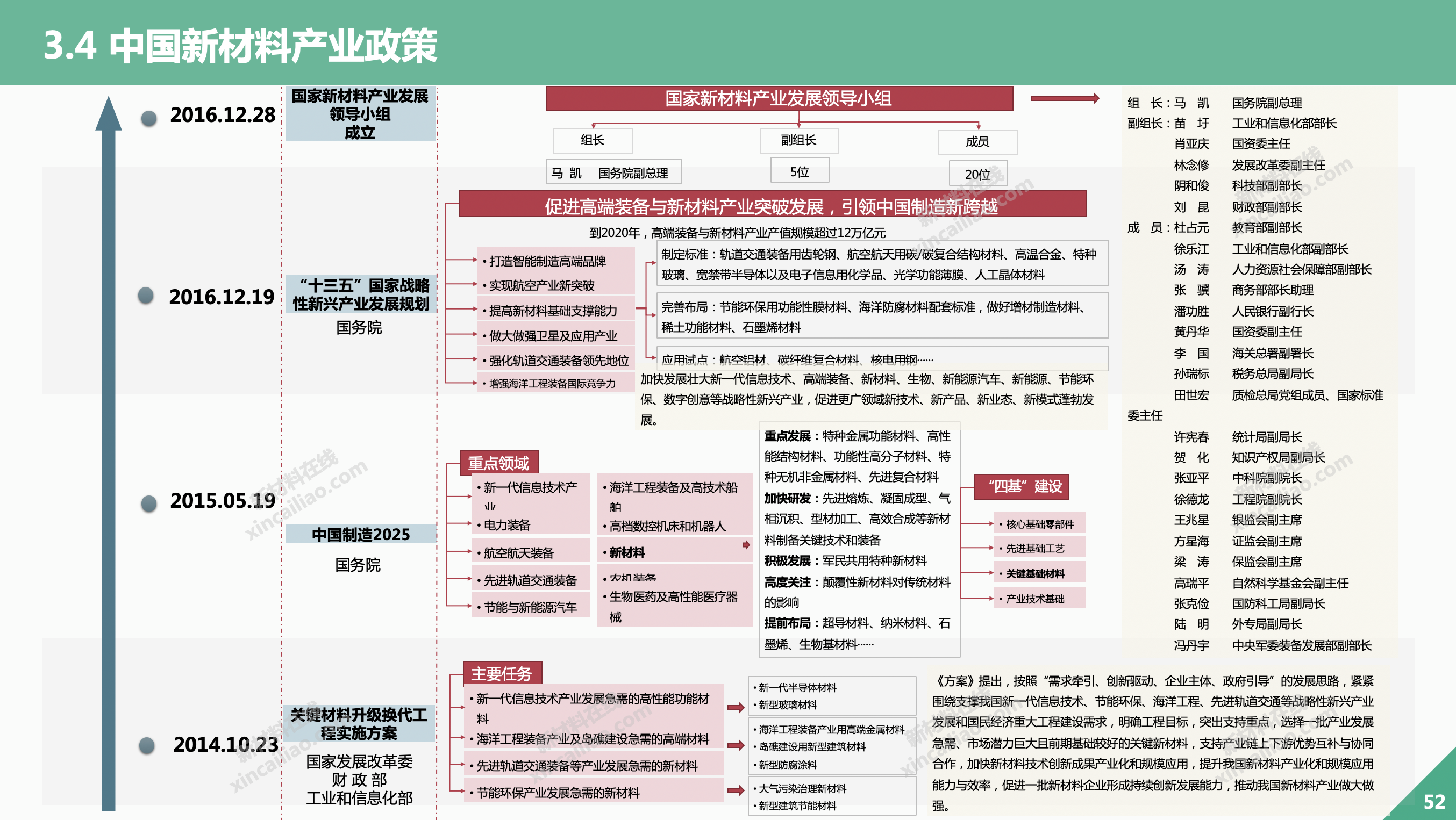

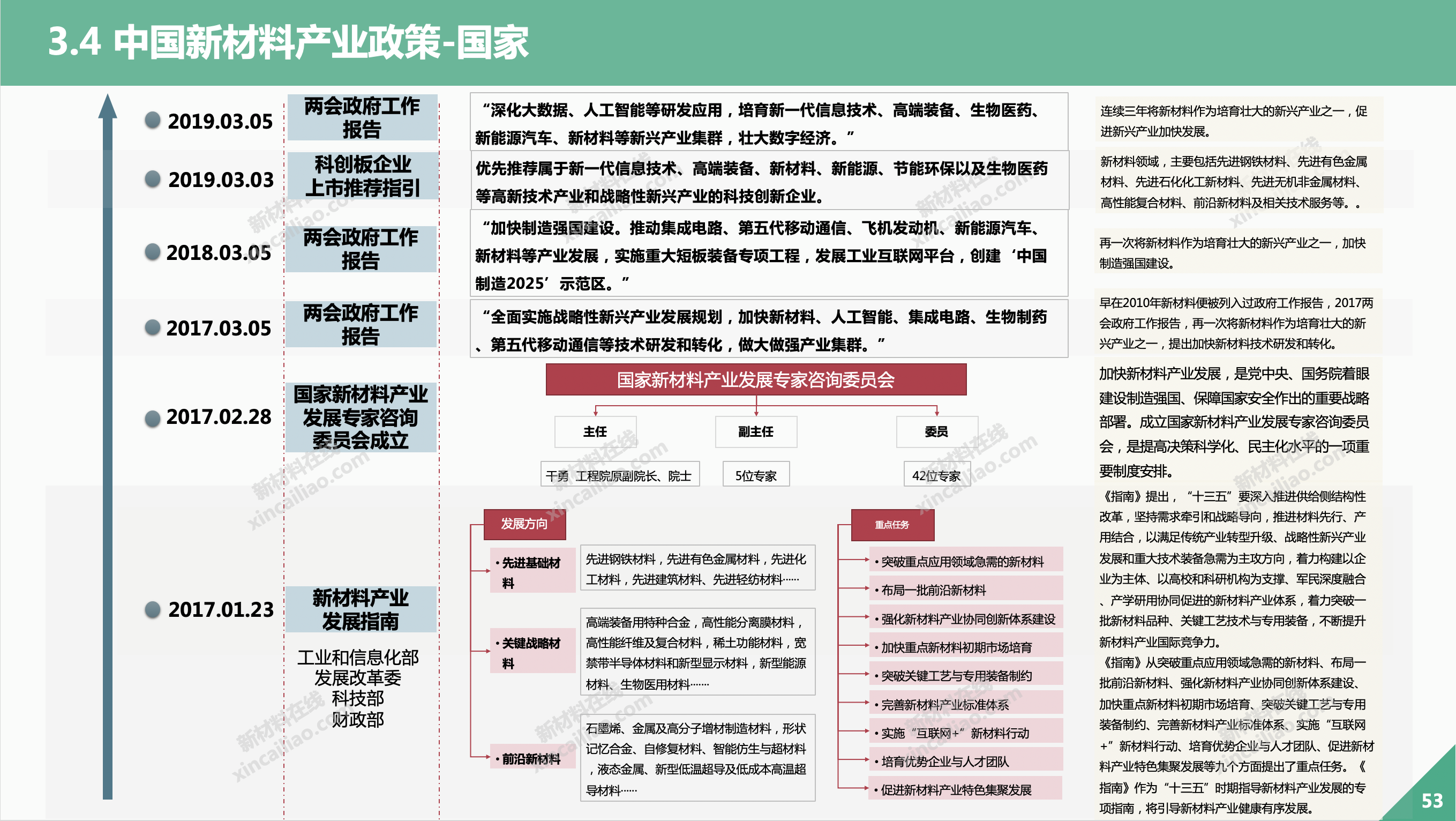

2020年全球新材料產業政策概況

2020年全球新材料投融資概況

2015-2018我國成立多個新材料產業基金。在政府支持與市場驅動的雙重助力下,新材料領域的創業和投資也方興未艾。2015-2018我國成立了多支新材料產業基金,目標規模超千億。2019年上半年截至6月30日,國內僅顯示材料產能擴充方面,已公布的投資超過400億元,其中偏光片、PI膜、掩膜版等產能增加領先于其他。

未來10年最具潛力的200種新材料

通過對國家戰略關鍵材料和進口替代材料進行過深入研究與分析,新材料在線?研究團隊結合自主開發的新材料大數據系統精選出200大新材料匯編成冊。

其中,包括當前最熱門的5G關鍵材料(LCP、MPI、微波介質陶瓷等)、新能源材料、鋰電池材料、半導體材料(氮化鎵、襯底等)、顯示材料等。提前做未來新材料市場研究,把握未來市場動向,著手眼下,布局未來。從半導體材料領域來講,就有2000億美元的進口替代空間。

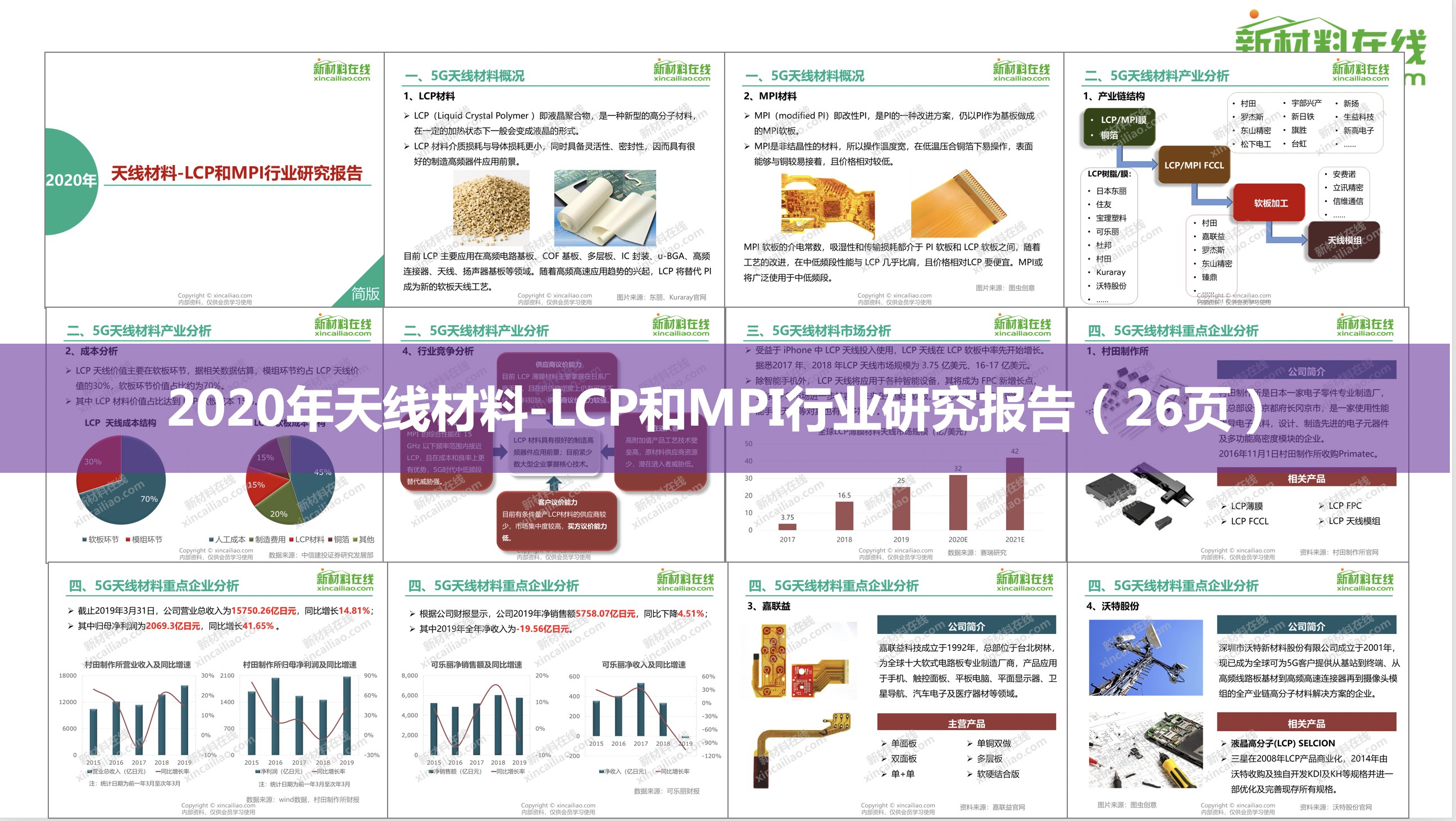

1. 天線LCP和MPI材料

LCP和MPI材料,在2019年成了5G備受矚目的關鍵材料之二。從市場角度看,手機LCP材料的空間大概在15-16億美元之間(假設全部用LCP薄膜);從產業鏈角度來看,LCP聚合物→改性LCP→LCP薄膜→CCL→柔性電路板→LCP天線等,這里面核心關鍵的是LCP薄膜,技術壁壘高,產品良率低。目前全球能穩定供貨的企業屈指可數,主要供應商集中在日本企業,國內目前有部分企業在著手突破這個技術難點,其中包括金發科技、普利特、沃特股份,也有不少初創型的企業冒出。

2. OLED材料

2019年全球OLED材料市場規模達17.1億美元。

OLED材料主要包括兩部分:發光材料和基礎材料,兩者占OLED屏幕物料成本的30%左右。OLED發光材料主要包括紅光主體/客體材料、綠光主體/客體材料、藍光主體/客體材料等,其中發光材料單體升華技術的技術壁壘最高,單體材料主要供應商以國外企業為主,國外企業基本壟斷了OLED材料市場。

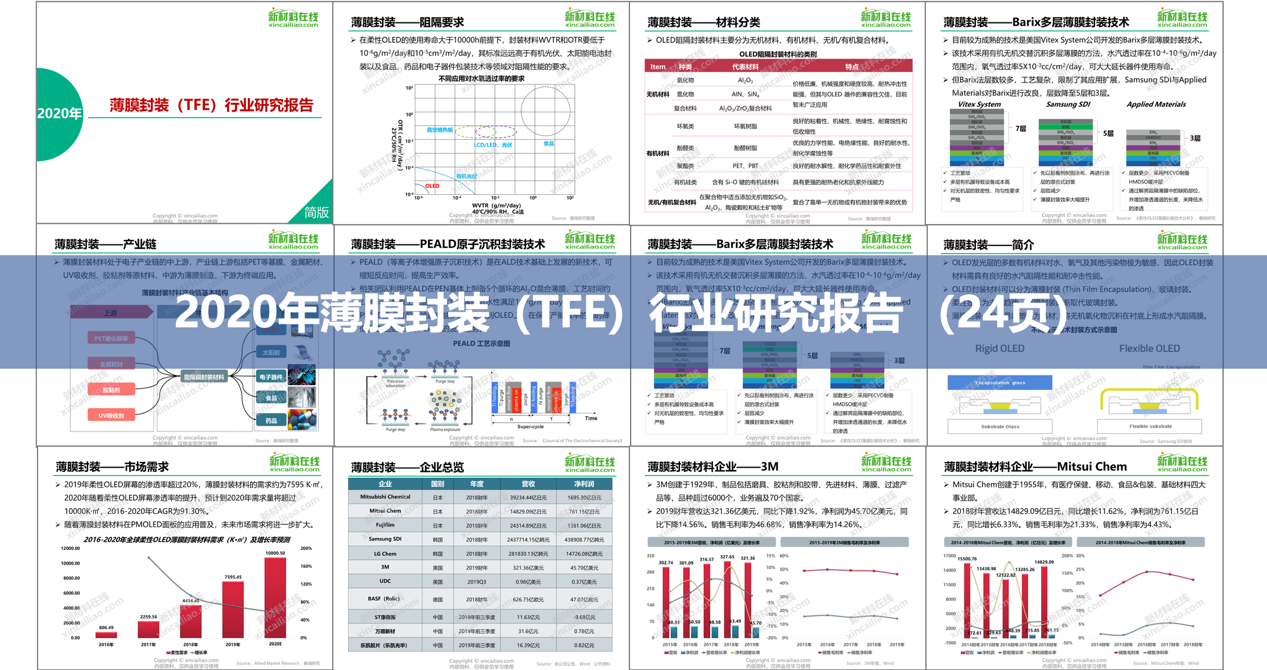

3. 封裝材料

目前全球主要的薄膜封裝材料供應商為韓國的Samsung SDI、LG Chem,美國3M及日本的Mitsui Chem等企業。

國內從事高阻隔材料的企業主要集中在食品和藥品包裝領域,而用于柔性顯示的水汽阻隔膜企業非常少,材料主要依賴進口。國內企業以康得新、萬順新材和樂凱光華為主。

4. 玻璃基材

2019年全球顯示玻璃基板需求量為5.92億平米,預計到2020年需求量將達到6億平米。

玻璃基板行業屬于典型的技術密集型和資本密集型行業,制造工藝復雜。擁有較高的技術門檻,核心技術只被少數國家所掌握。全球基板的主要供應商為美國Corning、日本AGC、NEG,德國SCHOTT等。目前國內從事玻璃基板研究生產的約有10家左右,東旭光電是中國最大的玻璃基板生產商,全球市場占有率大約8.1%。

5. 超導材料

全球僅有少數幾家企業掌握低溫超導線生產技術,主要分布在英國、德國、日本和中國。國內知名的超導材料企業有:西方超導、寧波健信、濰坊新力、蘇州安科等。

6. 車用催化劑

全球汽車尾氣催化劑處于寡頭競爭狀態,其中SCR催化劑由于專利保護形成較大的技術壁壘使得行業格局穩定。Johnson Matthey、BASF、Umicore占據全球超過70%的市場份額,其中Johnson Matthey在柴油尾氣催化領域優勢凸顯,占據60%的市場份額。

7. 聚醚醚酮

歐洲是聚醚醚酮(PEEK)的最大市場。2018年,歐洲市場占全球市場總規模的30%以上。歐洲市場相對成熟,消費增長率遠低于平均市場增長率。

目前,全球能生產PEEK的企業并不多,國外主要是威格斯、索爾維、贏創等,國內目前也有部分企業能做PEEK,如吉林中研等。

8. 離子液體

據Graphical Research測算,預計到2024年離子液體全球需求將達到6.5萬噸,市場規模達到25億美元。

全球離子液體相關概念公司有1500余家,但市場仍由少數公司控制,全球主要化工企業控制超過50%的市場份額,美國和德國公司控制著全球70%的市場份額。國內企業則有浙江藍德、林州科能、惠州艾利榮、蕪湖華仁、河南利華等公司。

9. 耐高溫尼龍

耐高溫尼龍作為一種高性能工程塑料,其應用市場不斷擴大,但目前國內外相關產業差距較大,一些品種市場供應處于獨家壟斷局面。全球耐高溫尼龍企業國內主要有巴斯夫、索爾維、帝斯曼、可樂麗、杜邦等,國內有金發科技PA10T。

10. 偏光片

2019全球偏光片產能約為7.35億平米,近幾年整體產能擴張較快,預計2020年產能有望突破8億平米。2019年全球偏光片需求量約5.31億平米,預計到2020年將增長至5.60億平米。

全球偏光片產能主要集中于LG Chem、Sumitomo-Chem、Nitto等日韓企業。從地域分布來看,中國大陸目前已經成為全球偏光片主要的生產地。

11. 柔性PI膜

12. 碳纖維

在下游需求拉動下,全球碳纖維產能保持了穩定的增長態勢,全球產能已由2008年的6.2萬噸,增長到2019年的17.4萬噸,預計2020年有望超過18萬噸。目前,全球碳纖維供給仍以聚丙烯腈基碳纖維為主,占全球碳纖維供給總量的90%以上。

2019年全球航空航天用碳纖維需求量約2.2萬噸,預計到2020年達到2.5萬噸。2019年全球碳纖維汽車市場需求量約1.21萬噸,預計到2020年將超過1.3萬噸。

13. 陶瓷電容器

14. 稀土功能材料

15. 玄武巖纖維

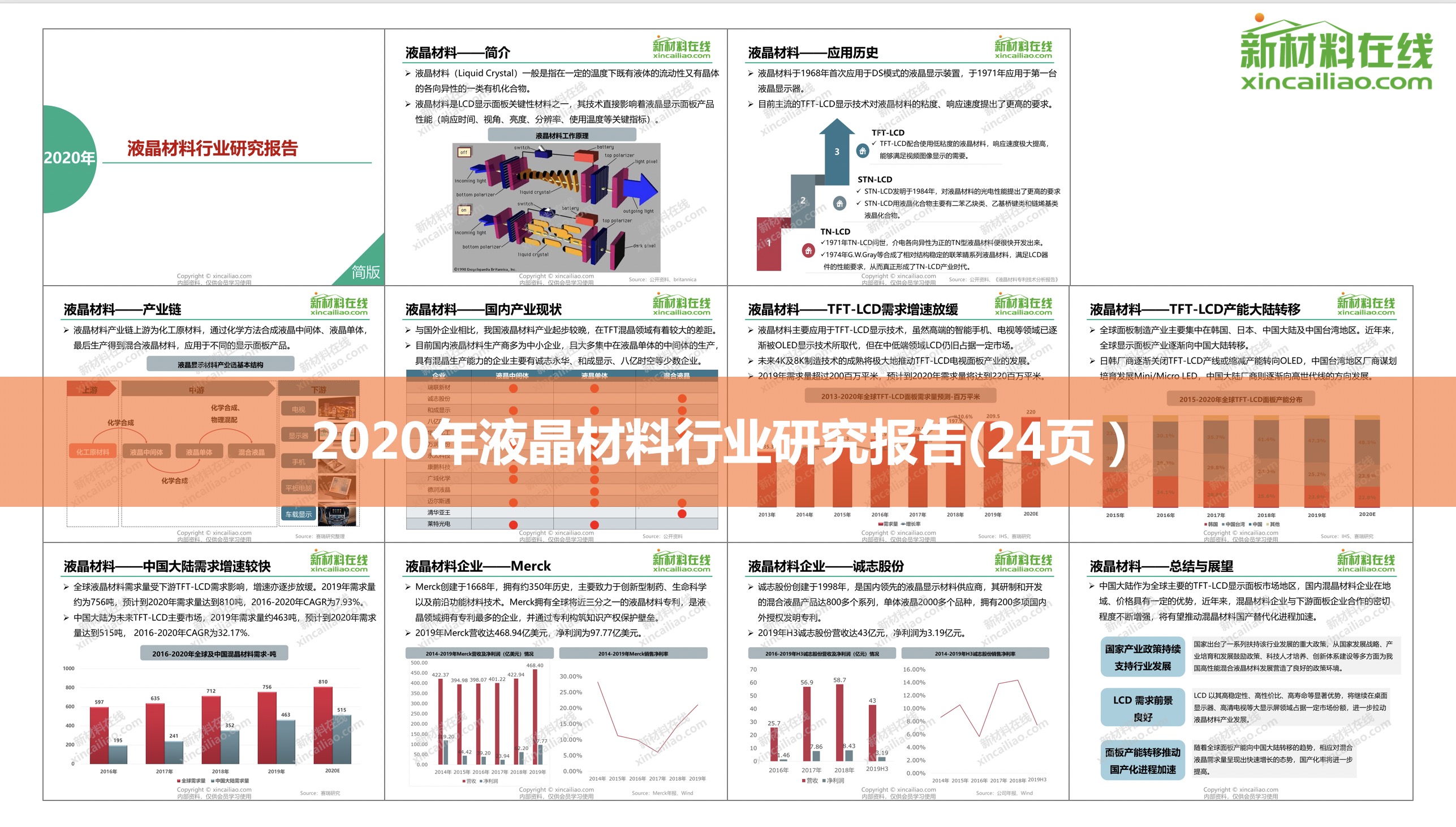

16. 液晶材料

17. 醫用耗材

除了上述17種材料和17份研究報告,我們研究了以下的183種潛力新材料和編寫了183份研究報告。

13. 特種金屬材料(6篇)

# 重磅推薦 #

《2020年新材料領域重磅200大行業研究報告》

3月即將重磅上線!

內容充實,涵蓋20大領域、200大細分行業,高度集成了新材料知識要點和行業信息,是當前材料界行業涉及最廣、最全面的研報。為您解析200種關鍵材料的材料簡介、產業分析、市場分析、企業分析、行業發展趨勢等。

現開通新材料在線?APP鉑金會員即能免費獲贈

《2020年新材料領域重磅200大行業研究報告》

(電子版)

今日預售:2188元

(3月15日恢復原價3288元)

平均1份研報僅需10元

一次購買,一年內免費更新

掃下圖二維碼,優先搶購

▼

備注:2020年新材料領域重磅200大行業研究報告正在預售中,預計3月下旬發貨。有問題可咨詢相關工作人員15112300395(同微信)

掃碼咨詢